Mikrohitel

Kiadó: Hajdú Bihari Vállalkozásfejlesztési Alapítvány

Megjelenés : Határon Átnyúló Együttműködési Program keretében

2013 Debrecen.

103-171. oldal.: Az ingatlan értékbecslés alapjai / dr Buzás Ferenc, Kiss Sándor

Az ingatlan értékbecslés alapjai

Dr. Buzás Ferenc Ede (Debreceni Egyetem),

Kiss Sándor (vagyonertekeles.hu)

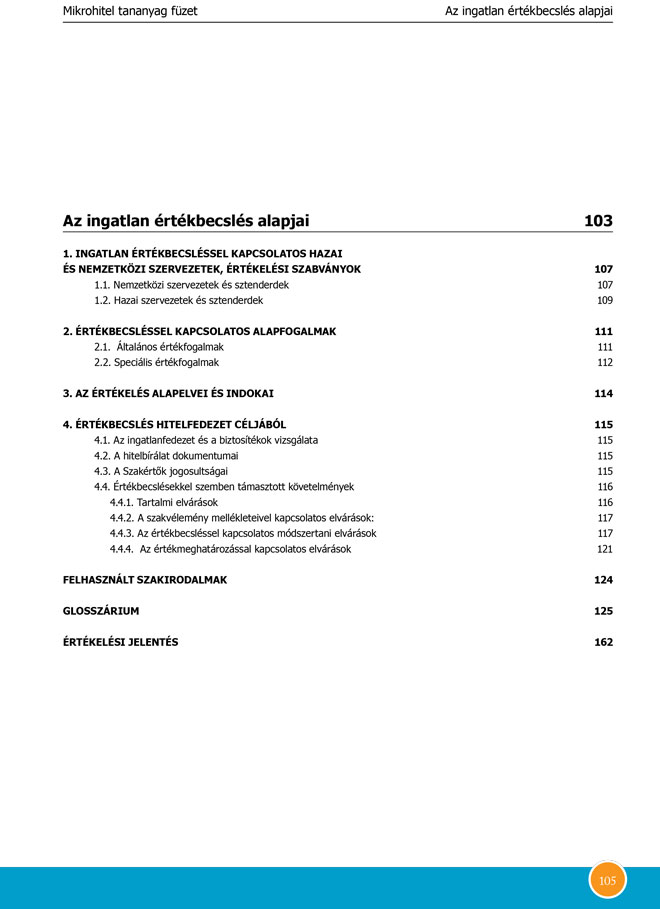

Az ingatlan értékbecslés alapjai

- INGATLAN ÉRTÉKBECSLÉSSEL KAPCSOLATOS HAZAI ÉS NEMZETKÖZI SZERVEZETEK, ÉRTÉKELÉSI SZABVÁNYOK

- ÉRTÉKBECSLÉSSEL KAPCSOLATOS ALAPFOGALMAK

- AZ ÉRTÉKELÉS ALAPELVEI ÉS INDOKAI

- ÉRTÉKBECSLÉS HITELFEDEZET CÉLJÁBÓL

A helyhez kötött emberi közösségi létforma meghatározó anyagi feltétele olyan felépítmények megléte, amelyek megfelelő (szín)teret biztosítanak az egyes társadalmi folyamatok működéséhez és a kapcsolódó gazdálkodási funkciók betöltéséhez.

A XIX.-ik században kezdődő erőteljes urbani- záció és ezt ösztönző technikai fejlődés az emberiség java részére azt eredményezte, hogy az épített ingatlanállomány a természeti erőforrások mellett a társadalmi lét nélkülözhetetlen elemévé vált. Mint olyan, értéke szoros kapcsolatban áll az adott nemzetgazdaságban zajló társadalmi-gazdasági folyamatokkal.

Sajátos tényezőként egy nemzetgazdaság keretein belül az ingatlanok vagyonformáló és gazdálkodást befolyásoló szerepet töltenek be, egyfelől tömegükkel, belső minőségi szerkezetükkel, másfelől az egyes ingatlantípusok (termőföldek, telkek, fel-építmények) a gazdasági szférában reálfolyamatokat befolyásoló hatással bírnak. Tekintve, hogy az ingatlanok a nemzeti vagyon jelentős részét képezik, vagyoni szerkezetük, tulajdonviszonyaik, hasznosítási módjuk és forgalmuk fontos gazdaságpolitikai eszköz a döntéshozók kezében és hosszabb távon is kihat a nemzeti vagyon alakulására. Egy adott nemzetgazdaságban tehát az ingatlanállomány értékének tényszerű és valósághű meghatározása, változásainak nyomon követése alapvető érdek a társadalom minden szereplője számára.

Számos írásos dokumentum igazolja, hogy az ingatlanok értékének meghatározásával már az ókorban külön „szakemberek” foglalkoztak, a modern társadalomban azonban a reálszférában már nélkülözhetetlen az ingatlanok értékmeghatározására szakosodott szakértői réteg megléte.

1. ingatlan értékbecsléssel kapcsolatos hazai és nemzetközi szervezetek, értékelési szabványok

1.1. nemzetközi szervezetek és sztenderdek

1950-ben az Európai Unió alapkövét jelentő Szén- és Acélközösség megalakulását követően sorozatban jöttek létre a különböző tagállamok közötti megállapodások, melyeknek célja elsősorban a kölcsönös biztonság és a közös érdekek mentén szerveződő gazdasági fejlődés elérése volt. Mindennek feltétele azonban az volt, hogy a tagországok összehangolják a tevékenységeiket, egységes és átlátható működési kereteket hozzanak létre. Ennek jegyében alakult meg az 1970-es években Angliában az Állóeszköz-értékelési Szabványok Bizottsága, ennek alapjain pedig 1977-ben Európában létrejött az Állóeszköz Értékelők Európai csoportja a TEGOVOFA. A szervezet alapítói: Belgium, Franciaország, Németország, Írország és az Egyesült Királyság, vagyonértékeléssel foglalkozó szervezetei. Az EU további bővítése azonban szükségesé tette egy egész Európára érvényes szabványrendszer kidolgozását, és 1997-ben létrehozták a TEGoVA-t, amely egy nemzetközi, non-profit szervezet, amely a belga jog szerint működik és olyan európai szakmai testületekből áll, amelyek a tulajdonok értékelésével foglalkoznak. 27 tagországból és további 11 megfigyelő országból 38 szakmai szervezet támogatja, amely közel 500.000 fő vagyonértékelőt foglal magába.

A TEGoVA a tagokkal történő előzetes egyeztetések alapján különböző kiadványaiban részletezte az értékeléssel kapcsolatos irányelveket, 2003-ban pedig egy összefoglaló könyv formájában jelentette meg EVS (European Valuation Standards) címmel az Európai Értékelési Standardok összefoglaló kötetét.

Az EVS 2003 első része nem más, mint egy szigorúan megfogalmazott szabvány gyűjtemény, összesen kilenc fejezetben, sztenderdben csoportosítja az értékeléssel kapcsolatos előírásokat. E szabványok az értékelési alapelveket ölelik fel amelyek magukban foglalják az európai környezethez való illeszkedéstől, az értékelőre vonatkozó elvárásokat, az értékelési módszereket, a megbízást és az értékelési jelentés alapelveit.

A sztenderdek után az EVS 2003 magyarázó, kiegészítő fejezetei, az Útmutatók (GN) következnek. Céljuk az alapelvek értelmezése és alkalmazása. Ezek az útmutatók egy-egy speciális témával foglalkoznak, magyarázzák, kifejtik a sztenderd fogalmait, különleges kérdésekre térnek ki. Míg a sztenderdek a kiadvány célja szerint a teljes értékelői szakmát lefedik, szabályozzák, addig az útmutató fejezetek nem teljes körűen adnak megoldást minden kérdésre, maradnak útmutatóval nem lefedett részterületek.

2009-ben a TEGoVA egy újabb, nagy terjedelmű kézikönyvet jelentetett megEVS 2009 címmel, melynek fontosabb céljai a következők:

- világos útmutatást adni az értékelési szabványokról

- a következetesség elősegítése

- az értékelés felhasználói számára a szakkifejezések ismertté tétele

- referencia biztosítása a „minősített értékelő” szakemberekre vonatkozóan

- az értékelő szerep ismertségének növelése

- szabványok nyújtása a világos és jól alátámasztott értékelési jelentések készítéséhez

- pénzügyi teljesítményt pontosan kifejező indexek készítésének elősegítése

- a nemzeti és az EU-s szabályozások közötti összhang biztosítása

Az RICS (Royal Institution of Chartered Surveyors – minősített értékelők szakmai szervezete) az ingatlanokkal kapcsolatos professzionális szolgáltatások nemzetközi szakmai egyesülete 125 000 taggal 131 országban. Az RICS 1980-ban jelentette meg először ingatlanértékelési és értékbecslési kódexét (The Red Book), amit multinacionális cégek és pénzintézetek nemzetközi viszonylatban is elfogadnak. A társaság 500 kutatási és szakpolitikai publikációt ad ki évente. Folyamatosan bővíti tagságát és befolyását, a 2000-es években elsősorban az Egyesült Államokban.

A Red Book felépítése:

- Bevezetés

- Fogalomtár

- Kötelező szabályok (Practice Statements)

- KSZ Megfelelés a szabványoknak; etikai követelmények

- KSZ Megállapodás a megbízási feltételekben

- KSZ Értékformák

- KSZ Az értékbecslési módszerek gyakorlati alkalmazása

- KSZ – Az értékbecslő által elvégzendő vizsgálatok

- KSZ – Értékbecslési jelentések

- Útmutatók (Guidance notes – GN)

- útmutató – Üzletmenet alapú értékbecslések

- útmutató – Gépek és berendezések

- útmutató – Portfoliók és vagyontárgy-csoportok értékbecslése

- útmutató – Ásványtartalmú földterületek és hulladékkezelő telepek

- útmutató – Az értékbecslés bizonytalansága

- útmutató – Az értékbecslésre vonatkozó európai uniós irányelvek és rendeletek

Más értékbecslő szabványok és intézmények:

- IVS 2010 (IVSC – International Valuation Standards Council – Nemzetközi Értékbecslési Szabványok Tanácsa) célja, hogy olyan értékelési standardokat (IVS 2007) alkosson, amelyek a piaci szereplők számára elfogadhatók, az értékelők és megbízók számára az értelmezést megkönnyítsék, elfogadott módszertant kínáljanak, benne a felelősség kérdéseinek mindkét fél számára szükséges kötelezettségeket

- mUSegPhAaPtár2o0z1zá0k-2. 011 (Uniform Standards of Professional Appraisal Practic – Egységesített GyakorlatiÉrtékelési Sztenderdek) – az Észak-Amerikai Sztenderd Testület által összeállított útmutató hivatásos értékelők és felhasználók számára.

Egyéb nemzetközi szervezetek:

- Európai Jelzálog Szövetség (European Mortgage Federation) a jelzálogintézmények európai érdekképviseleti szervezete;

- Európai Ingatlan Tanács (European Real Estate Council - CEPI) nonprofit szervezet, melynek célja, hogy tanulmányozza az Uniós és Unión kívüli ingatlanokkal kapcsolatos jogi kérdéseket, szakmai javaslatokat terjeszt elő a döntéshozó és jogalkotó szervezetek számára.

- Egyesült Nemzetek Ingatlan Tanácsadó Csoportja (United Nations Real Estate Advisory Group – UNREAG) főleg a fejlődő országok számára nyújt szakmai tanácsadást az ingatlanpiacok piacgazdasági viszonyoknak megfelelő működése érdekében.

1.2. hazai szervezetek és sztenderdek

Magyar Ingatlanszövetség: szervezi és összefogja az ingatlanforgalmazással, -fejlesztéssel, -kezeléssel, - értékeléssel és általában az ingatlannal, továbbá a más ingatlanalapú vagyon- és üzletértékeléssel, valamint a pénzügyi elemzéssel foglalkozó tagokat, érdekeiket szakmai és gazdasági szempontból egyezteti és képviseli. Elősegíti a szabad vállalkozást. Erősíti a szakma jó hírnevét. Figyelemmel kíséri, állást foglal, és részt vesz a tagok tevékenységét érintő jogszabályalkotási munkában. Folyamatos kapcsolatot tart fenn az államigazgatási szervekkel. Kidolgozza és karbantartja a szakmai etikai normákat. Elősegíti a tagság szakmai színvonalának, üzleti tevékenységének és külkapcsolatainak fejlesztését. Szakmai PR tevékenységet fejt ki.

A Szövetség szervezete az egyesületi törvény alapján épül fel és működik. A Közgyűlés évente egyszer ülésezik. A Szövetség munkáját a közgyűlések közötti időszakban az elnökség irányítja és az ügyvezető titkárság látja el. A Szövetség szakmai működését 5 bizottság és 4 albizottság segíti, valamint a szakmai színvonal folyamatos emelését célozza meg a Minősítő Szervezet az EUFIM minősítés adományozásával. A Tagok a Szövetségen keresztül teljeskörű felelősségbiztosítással rendelkeznek

Külföldi szervezeteket illetően, amerikai szakmai szervezetekhez együttműködési megállapodás, európai szövetségekhez tagsági viszony fűzi a Szövetséget. A Szövetség együttműködést folytat az USA valamennyi államára kiterjedő Országos Ingatlanszövetséggel (National Association of Realtors, NAR), továbbá két floridai szövetséggel (Orlando Regional REALTOR Association, ORRA és The REALTOR Association of Greater Miamai and The Beaches, Inc., RAMB), tagja öt nemzetközi szakmai szervezetnek (CEREAN, CEI, TEGoVA, FIAB CI, CEPI - EPAG).

Magyar Ingatlan-Gazdálkodók Szövetsége: A szövetség célja, hogy szervezze és összefogja az ingatlan- és vagyonkezelés, a vagyongazdálkodás – és fenntartás, az ingatlanforgalmazás – és vagyonértékelés továbbá az ingatlanbefektetéssel foglalkozó tagok szakmai tevékenységét.

Ingatlanosok Magyarországi Érdekképviseleti Egyesülete: azt a célt kívánja megvalósítani, hogy az ingatlanszakma visszanyerje becsületét, kirekessze a tisztességtelen, inkorrekt elemeket, utat mutasson az ingatlanszakma létjogosultságához szükséges törvényi szabályozásoknak, változtasson a kialakult tisztességtelen morálon mind a tagok, mind az ügyfelek körében.

Magyar Lakásépítők Országos Szövetsége: magyar építőipari cégek részvételével alakult meg 1998. október 27-én. Az alapító tagok olyan lakásépítő vállalkozások, melyek évek óta eredményesen és folyamatosan működnek az egyre szűkülő magyar lakásépítési piacon. A szövetség céljai feladatai: érdekképviselet; lobbytevékenység; lakáshitelezési politika alakítása; szakmai programok, tájékoztatók és konferenciák szervezése; a lakásépítő cégek pozícióinak erősítése; együttműködés a társszervekkel; régióközpontok és országos adatbázis (alvállalkozók, megrendelők, beszállítók, önkormányzati lehetőségek, pályázatok stb. ) létrehozása.

Magyar Ingatlan Tanács (Magyar Ingatlanszakmai Szervezetek Országos Szövetsége (továbbiakban rövidítve: MIT), melyet gyakorlatilag a Magyar Ingatlanfórum szakmailag egységesen gondolkodó társadalmi szervezetei alkotnak. A szövetség célja: a szakma társadalmi elismertségének növelése; az ingatlanszakma egységes szakmai és érdekképviselete.

Magyar Jelzálogbank Egyesület Az egyesületet 2003. február hó 25. napján a Magyarországon bejegyzett három jelzálog-hitelintézet, az FHB Földhitel- és Jelzálogbank Rt., a HVB Jelzálogbank Rt., és az OTP Jelzálogbank Rt., valamint hét természetes személy hozta létre. Az Egyesület elsődleges célja a jelzálog-hitelintézet tagok közös szakmai érdekeinek feltárása és támogatása, illetve szakmai érdekeinek a felügyelete és a jogalkotás.

Magyar értékbecslő szabványok:

A Red Bookhoz vagy az EVS 2009-hez hasonló összefoglaló sztenderdek egyelőre nem készültek Magyarországon, viszont ezek útmutatásait a hazai szervezetek és piaci szereplők elfogadják és alkalmazzák.

Az ingatlan értékbecslők számára hivatalos iránymutatóként szolgál az 54/1997. (VIII. 1.) FM rendelet (a termőföld hitelbiztosítéki értéke meghatározásának módszertani elveiről) és 25/1997. (VIII. 1.) PM rendelet (a termőföldnek nem minősülő ingatlanok hitelbiztosítéki értékének meghatározására vonatkozó módszertani elvekről), amely rögzíti az értékbecslések alapvető tartalmi, módszertani követelményeit. A MAISZ (Magyar Ingatlanszövetség) Ajánlás Értékbecslések Elvégzéséhez c. útmutatója további részletekkel szolgál a szakértők számára az ingatlanok értékmeghatározásával kapcsolatban. Ezen túlmenően a kereskedelmi vagy jelzálogbankok az értékbecslők számára külön ajánlásokat szoktak előírni – üzlet- és hitelezési politikájuknak megfelelően .

2. értékbecsléssel kapcsolatos alapfogalmak

Az értékbecslői szakmában használatos sajátos terminológia egy része a szakma kialakulásával együtt jött létre, más része a külföldi gyakorlatból átvett, többféle módon „honosított” külföldi – elsősorban angolszász eredetű kifejezésekből, szavakból áll. A legalapvetőbb alapfogalmakat két csoportra oszthatjuk: az egyik az általános értékfogalmakat tartalmazza, a másik a speciális értékfogalmakat foglalja magába. Az alábbiakban az ingatlanok értékbecslése során előforduló leggyakoribb kifejezéseket közöljük

2.1. általános értékfogalmak

Az érték fogalma sokféle képen közelíthető meg és értelmezhető. Közgazdasági értelemben a javak gazdasági jelentőségét értjük ez alatt, mely egyrészt a szükségletektől- másrészt a javak előállításához szükséges ráfordításoktól, áldozatoktól függ. Az érték (akárcsak a szépség) szubjektív mert az egyes egyének (szubjektumok) számára más és más tartalommal bír.

Az értékelés – az értékelő egyéni véleményét tükrözi, amit a tárgyhoz kapcsolódó tények alapján alakít ki. Olyan konkrét elemzés, amely teljes körű leírást ad a vagyontárgyról megadott-, vagy az értékelő által megválasztott szempontok alapján.

Esetünkben két értékfogalmat különböztetünk meg:

- objektív érték: piaci értékítélet alapján határozzák meg, a kereslet és kínálat kölcsönhatásaként kialakult értéket reprezentálja.

- szubjektív érték: a vevő, az eladó vagy a megbízó céljainak figyelembevételével kerül meghatározásra a szakmai felelősség határain belül.

Az értéket meghatározó tényezők:

- hasznosság (emberi igényt, szükségletet, vágyat elégít ki)

- szűkösség (hozzáférése, birtoklása, tulajdonlása korlátozott)

- birtoklás vágya (megszerzésére fordított áldozat mértéke szerint)

- piaci kereslet/kínálat összhangja

Fontos megjegyezni, hogy az érték nem mindig egyenlő az árral. Az ár az a pénzösszeg, amennyiért egy javat/ jószágot (pl. földet) eladni ill. venni lehet, viszont a forgalomképtelen javaknak is van értéke. Ugyanígy az érték nem mindig egyenlő a költséggel, de az érték lehet a funkció és a költség függvénye is.

Az eszközértékelő definíciója (TEGOVOFA útmutatása szerint):

Olyan jó hírnevű személy, aki:

- elismert oktatási intézményben megfelelő képesítést szerzett, vagy ezzel egyenértékű egyetemivégzettséggel rendelkezik és

- megfelelő gyakorlata és szakértelme van az állóeszközök helyét és kategóriáját figyelembe vevő értékelésben

Ha nincs megfelelő felsőfokú képesítés az adott tagországban, akkor az alábbi feltételeknek kell megfeleljen:

- értékeléssel foglalkozó elismert szakmai testület tagja kell legyen

- a bíróság, vagy azzal azonos jogállású hatóság által kijelölt személy legyen

- minimum középfokú végzettséget igazoló bizonyítvánnyal és megfelelő szakmai képzettséggel kell rendelkeznie, továbbá a szakképzést követően legalább háromévi szakmai gyakorlatot kell igazolnia az értékelésben.

2.2. speciális értékfogalmak

Érték: azon jövőbeni hasznok jelenértéke, amelyek egy dolog birtoklásából származhatnak. A javaknak, termékeknek, szolgáltatásoknak pénzben kifejezett értéke. A valódi érték a vagyontárgy hasznosságától függ. Értéke annak a dolognak van, mely iránt van igény (kereslet), amely hasznos, melyből a kínálat korlátozott és átruházható

Piaci érték: az az ár, amelyért egy vagyontárgy az értékelés időpontjában eladható, feltételezve, hogy az eladó hajlandó az eladásra, a tárgyalás időszakában az érték nem változik, a vagyontárgy értékesítése, meghirdetése nyilvános volt, átlagostól eltérő, speciális vevői különajánlat nem volt, a tárgyalások lebonyolításához ésszerű időtartam áll rendelkezésre.

Forgalmi érték: szabad piaci adásvétel keretében elérhető ár, elsősorban korábban megtörtént konkrét adásvételek alapján. (Illetékhivatal szerint: az a pénzben kifejezett érték, amely a vagyontárgy eladása esetén – az illetékkötelezettség keletkezésekor volt állapotban, a vagyontárgyat terhelő adósságok figyelembe vétele nélkül – árként általában elérhető)

A forgalmi értékben megjelenik a tárgyi épület állapota, használhatósága, jövedelme a várható gazdaságos élettartalma és egy hozzá hasonló új épület felépítési költsége is. Ezt az értéket a kereslet/kínálat, ingatlan- és pénzpiaci viszonyok vagy akár spekulációs célok is összetetten befolyásolhatnak.

Befektetési érték: a befektető számára képviselt piaci érték, feltételezve, hogy a tervezett hasznosítás a leggazdaságosabb és a legjobb gazdasági eredményt hozza az időtényező, a hozamtényező (nyereségráta) és a tőkeérték mobilizálhatósága (likviditása) függvényében.

Könyv szerinti érték: a számvitelben használt értékforma, egy adott időpontra vonatkozóan pénznemben fejezi ki egy adott vállalkozás eszközeinek értékét

- bruttó könyvszerinti érték: történeti érték, a beszerzés, aktiválás, átértékelés időpontjához kapcsolt érték

- nettó könyvszerinti érték: a bruttó (bekerülési) érték elszámolt amortizációval csökkentett értéke

Likvidációs érték: a vállalkozási tevékenység megszűnésekor megmaradó eszközök piaci értékének jelenértéke

Vagyon: vagyon alatt egy vállalkozás eszközeit, az azokhoz kapcsolódó jogokat és kötelezettségeket és a vállalkozás jövőbeli üzleti lehetőségeit értjük. Az ingatlanvagyon fogalmába avállalatingatlanai, a hozzájuk tartozó jogok és kötelezettségek, valamint az ezekből fakadó jövőbeli üzleti lehetőségek tartoznak.

- Vagyonértékelés: a vagyontárgyak értékének megállapítására vonatkozó – meghatározott módszertani alapokon – végzett tevékenység,

- Üzletértékelés: a vállalat jövedelemteremtő képességét mutatja meg, vagyis a vállalatot dinamikájában vizsgálja, tulajdonképpen a vállalat piaci értékének meghatározását jelenti az időhorizont; a tőkehaszonáldozat nagysága, a hozamok jelenértéke valamint a likvidációs érték függvényében.

Egyéb használatos értékfogalmak: hulladék-érték, bontási érték (alapvetően a bontással, felszámolással stb. felmerülő költségekből vezetik le), kényszereladási (árverési) érték (meghatározott időtartamon belül értékesítési feltétele mellett kerül meghatározásra), különleges (presztízs) érték, good- és bedwill érték (sajátos szempontok szerint értékelik, az elismert piaci imédzs, partneri, fogyasztói/vásárlói értékítélet tükrözi).

3. Az értékelés alapelvei és indokai

Ingatlanok értékbecslése esetében előfordulhatnak olyan helyzetek, mikor az értékelés szempontjai nem egyértelműsíthetők, ezért a fontosabb szakmai alapelvek megfelelő támpontot nyújthatnak az értékelő számára például a módszertan vagy hasznosítási mód megválasztásához.

Vezérelv: Legnagyobb mértékű hasznot biztosító, legelőnyösebb hasznosítási mód (LMLEH) alapelve.

Meghatározás: egy üres telek, vagy felépítményes ingatlan olyan eléggé valószínű és törvényes hasznosítása, ami fizikailag lehetséges, kellően megindokolható, pénzügyileg megvalósítható és amelynek az eredménye a legnagyobb érték. Ezeket a kritériumokat az értékelés keretében egymás után kell vizsgálni. További értékelési alapelvek:

- alternatív lehetősség elve: bármely tervezett üzleti tranzakció során valamennyi fél rendelkezik alternatív lehetőségekkel a tranzakció végrehatását illetően (pl. az eladó nem csak eladhatja hanem bérbe adhatja az ingatlant.)

- helyettesíthetőség elve: egy üzlet vagy ingatlan értékét nagy mértékben az határozza meg, hogy hogyan és milyen költséggel lehet megszerezni a szóban forgó üzlethez/ingatlanhoz nagyban hasonló más üzleti/ ingatlan egységet (pl. pl. egy befektető, aki egy éttermet szeretne vásárolni, számos más éttermet meg fog nézni és amelynek eladási árai befolyásolják őt annak az árnak a kialakításában, amelyet majd hajlandó lesz kifizetni a kiválasztott étteremért)

- jövőbeni hozadék elve: egy üzleti érdekeltség gazdasági értékét annak, jövőbeni hozadékával kapcsolatos várakozások határozzák meg leginkább. (Senki nem vásárol egy vállalatot meg, amiért az a múltban vagy a jelenben nyereséges. Ez fontos szempont ugyan de a döntést a jövőbeli nyereségre vonatkozóan hozzák meg)

Az értékbecslés indokai többfélék lehetnek, mint például:

- vagyonmérleg összeállítása

- vállalat vétele/eladása

- társaságok fuzionálása, összeolvadása

- tőkebefektetéshez a vagyontárgyak apport értékének meghatározása

- részlegek kiválása egy adott vállalatból

- vállalatok szétválása, átalakulása

- szanálás, felszámolás, csőd

- örökösödés, ajándékozás, kisajátítás

- praxisok értékének meghatározása

- hitelek felvétele, hitelfedezet meghatározása

- likvidációs érték meghatározása

- bérbeadás értékének meghatározása

- kártérítés alapjának számítása (vagyon biztosítása)

- vagyoni érték meghatározása az adó mértékének megállapítása céljából

- egyéb okok (spekulációs célok, konkurencia kiiktatása stb.)

4. értékbecslés hitelfedezet céljából

Ismert, hogy a bankhitelek túlnyomó többségét ingatlanfedezet mellett adják mind a kereskedelmi banki, mind a lakossági üzletágban. Néhány kivétellel találkozunk ugyan (pl. fogyasztási hitelek, folyószámlahitelek), ahol maga a hitelből megvásárolt árucikk a fedezet, vagy a fedezetet a folyószámlán található követelés jelenti, az ügyletek többségénél azonban a fedezetek között valamilyen ingatlant is találunk.

Az ingatlanfedezet előnye, hogy az ingatlanok helyhez kötöttek, értékállóak, és a rájuk vonatkozó valamennyi lényeges jog megváltozása ingatlan-nyilvántartási bejegyzéshez kötött, ezért a jogváltozást könnyen ellenőrizni lehet.

A hátrányok közül a legismertebb a földhivatali eljárások elhúzódásával kapcsolatos problémakör, de emellett számos - az egyes alkalmazott szerződésfajtákhoz kapcsolódó - vitás kérdést találunk. A helyzetet tovább nehezíti a bírósági, végrehajtási és felszámolási eljárások lassúsága, az utóbbi időben pedig ennek jogi korlátozása (ld. kilakoltatási moratórium).

4.1. az ingatlanfedezet és a biztosítékok vizsgálata

A hitelnyújtást részletes hitelbírálat előzi meg, amelynek része a fedezetként felajánlott ingatlan vizsgálata is. A pénzintézetek számára a hitelintézetekről és a pénzügyi vállalkozásokról szóló 1996. évi CXII. törvény (Htv.) 78.§-a néhány általános szabályt ír elő, míg a részletes szabályokat a bankok („kisbetűs”) üzletszabályzata tartalmazza.

Törvényi előírás, hogy a hitelintézetnek a kihelyezésről történő döntés előtt meg kell győződnie a szükséges fedezetek, illetőleg biztosítékok meglétéről, valós értékéről, illetve érvényesíthetőségéről. Mindezeket a pénzintézetnek az ügylet fennállása alatt is folyamatosan figyelemmel kell kísérnie (monitorizálás).

4.2. a hitelbírálat dokumentumai

Amennyiben a hitelt ingatlanfedezettel biztosítják, a hitelkérelemhez mellékelni kell

- a 30 napnál nem régebbi tulajdonilap-másolatot,

- az értékbecslést, amelyet a bank által kijelölt, illetve elfogadott értékbecslőnek kell elkészítenie, valamint

- a biztosítási kötvényt.

4.3. a Szakértők jogosultságai

A hitelintézetek számára csak olyan szakértők végezhetnek értékbecslést és/vagy műszaki szakértést, akik a keretszerződés szerinti végzettségre vonatkozó előírásoknak megfelelnek és a bankok által elfogadott szakértői jegyzékben szerepelnek. Általában új szakértő felvételének minimális feltételei az alábbiak:

- A Szakértő szakmai önéletrajza

- Értékbecslések készítése esetén elsősorban műszaki vagy gazdasági felsőfokú végzettség, valamint egyéb képzés esetében nyert ingatlanszakértői végzettség

- Műszaki Szakértői vélemény készítése esetén építész- vagy építő-(üzem)mérnöki végzettség,

A szakértők tevékenységét többféle módon szabályozzák. Az értékelői tevékenység területi kiterjedése lehet országos, regionális vagy megyei, ritka a településszintű korlátozás és vannak szakértők akik az ország egész területén végezhetnek értékbecsléseket, sőt egy-két külföldi bank esetében az országhatáron túl is érvényes az együttműködés. Több pénzintézet értékhatárokat szab meg az értékbecslést végzőknek, attól függően, hogy milyen minőségű munkákat milyen színvonalon képesek elvégezni. Adott bankon belül csupán néhány értékbecslőnek van jogosultsága értékhatár nélkül szakvéleményeket készíteni.

4.4. értékbecslésekkel szemben támasztott követelmények

4.4.1. tartalmi elvárások

Forgalomképes ingatlanok esetében a hitelintézeteknek saját kötött formátumú értékbecslői rendszere van. Speciális ingatlantípusoknál gyakran előfordul, hogy előzetes egyeztetés alapján a szakértőkre bízzák a tartalom összeállítását. Egyes bankok saját értékbecslő szoftverrel rendelkeznek, némelyikük online módon is hozzáférhető külön jogosultság alapján, mások meghatározott formai tartalmi előírások szerint (jellemzően word és egy excel file-ban) kérik a szakvélemények elkészítését.

Általában a word file tartalmazza az ingatlan leírását (ingatlannyilvántartási adatok, építéshatósági előírások, földrajzi környezet, gazdasági-piaci környezet, telek jellemzői, épületek jellemzői), alkalmazott módszerek leírását, a megállapított érték indoklását, a megállapított forgalmi és likvidációs értéket, valamint a megállapított értékre vonatkozó korlátozó feltételeket. Az excel file tartalmazza az értékelő táblázatokat, valamint a módszerek alkalmazására vonatkozó előírásokat és a számítások levezetését.

A szakvéleményben feltüntetett adatoknak, információknak egyértelműnek, a valósággal megegyezőnek és ellenőrizhetőeknek kell lenniük.

Az értékbecslések általános tartalmai előírásai, követelményei:

- nyilatkozat, az adott pénzintézet követelményeinek való megfeleléséről

- a megbízó megnevezéseaz ingatlan azonosításaaz értékelő feladata és az értékbecslés céljának pontos meghatározása;

- az alkalmazott értékelési módszerek és ennek indoklásai

- a használt fogalmak értelmezése

- az ingatlan forgalmi értékének meghatározása

- az ingatlan likvidációs értékének meghatározása

- forgalomképesség (értékesíthetőség) vizsgálata, naptári napokban (könnyen

- értékesíthető 0-90 nap, átlagos likviditással bíró ingatlan 90-180 nap, problematikus

- 180-360 nap, nehezen értékesíthető ingatlan 360 nap fölött)

- azt az időpontot, ameddig az ingatlan forgalmi értéke várhatóan azonos az értékelő által megállapítottal (érvényességi határidő), továbbá az értékelés készítésének időpontja

- a szakvélemény feletti rendelkezési jog kijelölése

- a felhasznált adatok forrásainak megjelölése, dokumentálása, részletes bemutatása;

- a helyszíni szemle ténye, időpontja

- az értékelés készítőjének megnevezése, szakmai megfelelés igazolása

- az értékelő hiteles aláírása a megállapított érték igazolására

- az ingatlan ingatlan-nyilvántartás szerinti és természetbeni leírása, az ingatlan földrajzi-gazdasági környezetének jellemzői

- az ingatlanpiaci környezet releváns módon történő bemutatása, tényadatokkal történő jellemzése

- az ingatlan közvetlen környékének leírása (a településhálózaton és településen belüli fekvés, megközelíthetőség, tömegközlekedési kapcsolatok, infrastrukturális ellátottság, közművesítettség)

- szemrevételezéssel észlelhető, ill. az ingatlanon folyó (ill. folyt) tevékenységből gyanítható esetleges környezteti károk részletezése,

- a telek övezetének leírása, maximális beépíthetőségé, fennálló beépítettség, alakja, tájolása, lejtése, növényzete,

- az ingatlanra fennálló építési korlátozások és tilalmak,

- felépítménnyel rendelkező nem lakóingatlan esetében az ingatlan használatának ismertetése, módja,

- az ingatlan jogi viszonyai, az építéshatósági előírások bemutatása, ideértve az ingatlan-nyilvántartáson belüli és az azon kívüli jogi tények, a vonatkozó építési szabályok és várható változásuk;

- a felépítmény(ek) építési éve, építési módja, szerkezetei, gépészet, belsőépítészet, ezek állapota, hibái, felújítása

- építés alatt lévő épület/építmény esetén az engedélynek megfelelően v. attól eltérően kivitelezésfeljegyzése, valamint az engedély(ek) érvényessége

- feltételezéseket, amelyek mellett az értékelés érvényes,

- az értékelési szakvéleményben részletesen, követhető és ellenőrizhető módon bemutatott értékelés lépései, számítások levezetése

- a szakvéleményeket folyamatos oldalszámozása, szétválaszthatatlan összefűzése.

4.4.2. a szakvélemény mellékleteivel kapcsolatos elvárások:

A leggyakrabban előírt mellékletekkel kapcsolatos követelmények a következők:

- hiteles tulajdoni lap (banktól függően 30- 60 napnál nem lehet régebbi, általában Takarnet nevű országos informatikai rendszerről lehívott tulajdoni lap is megfelelő). Önálló felépítményeknél a kapcsolódó telek tulajdoni lapját is kérni szokták.

- szerződések és egyéb iratok fénymásolata, amelyek lényegesek az ingatlan jogi helyzetének megismeréséhez,

- az ingatlan méretezett alaprajza, az összes szintről valamint minden épületről (melléképületeket bele- értve), valamennyi helyiséget fényképen is dokumentálni kell, olvasható méretek (szélesség, hosszúság, helyiségek megnevezése és alapterülete, nyílászárók feltüntetése, feliratozás (cím, hrsz.) feltüntetésével.

- az ingatlant bemutató külső és belső színes fotók (lehetőleg látható módon, minden oldali

- homlokzatról, elnevezve vagy számozva legyenek).

- egyre több pénzintézet kéri, hogy az értékelt ingatlan helyét minden esetben google maps-en is megmu- tassák (együttes térképi és ortofotó üzemmódban) az értékelt ingatlan településen belüli elhelyezkedésének pontos megjelenítése érdekében. A szakvéleményhez valamennyi mellékletet digitalizálva, beforgatva, olvasható módon szükséges csatolni.

4.4.3. az értékbecsléssel kapcsolatos módszertani elvárások

A hitelfedezeti célból értékelt ingatlanon forgalmi értékének megállapítása – a 25/1997. (VIII.1.) PM rendeletben és mellékleteiben említettek szerint kell elvégezni, amely háromféle módszert javasol:

- a piaci összehasonlító adatok elemzésén alapuló értékelést

- a hozamszámításon alapuló értékelést

- a költségalapú értékelést

A rendelet szerint az értékelést legalább kétféle, lehetőség szerint azonban mind a háromféle módszerrel kell elkészíteni. Ezt követően az értékek és eltérések értelmezése, elemzése alapján az óvatosság elvét követve kell az értékelési szakvéleményben a hitelbiztosítéki értékre javaslatot tenni. A módszerek alkalmazása esetén az értékelőnek törekednie kell arra, hogy a kapott értékek alátámasszák egymást.

4.4.3.1. a piaci alapú értékelés:

Hitelfedezeti célú értékbecsléseknél kötelező a piaci alapú módszer alkalmazása. Az összehasonlító ingatlanokat hasonló piaci potenciállal rendelkező területről kell gyűjteni, lehetőség szerint hasonló földrajzi/gazdasági környezetből az alábbi szempontok figyelembevételével:

- csak azonos típusú ingatlanok hasonlíthatók össze, lehetőleg szegmensen belül is azonosak legyenek (szerkezet, kor stb. szerint).

- telekértékelésnél azonos fekvésű (külterület/belterület) és övezeti besorolású ingatlanok hasonlíthatók össze.

- az összehasonlító ingatlanoknak a felépítmény méretében (vagy egyéb vetítési alapban pl. szobaszámban), a felépítmény műszaki tartalmában, a felépítmény műszaki állapotában a vizsgált ingatlanhoz hasonlónak kell lenni.

- felépítményes ingatlanok esetén, amennyiben a vizsgált és az összehasonlításba vont ingatlanok beépítettségi hányada nagy mértékben eltér egymástól, a beépítettség mértékét fel kell tüntetni.

- Telekkel rendelkező ingatlanok értékelésénél külön kell vizsgálni az összehasonlító adatoknál a telek- és felépítményértéket. A telekértéket kétféle módon is meg lehet adni:

- költségalapú értékelés részeként végzett telekérték számítás eredménye alapján

- amennyiben a telekjellemzők hasonlóak az értékelt ingatlanéhoz, akkor azok egyesével történő összevetésével a piaci értékelés keretében is lehetséges a telekértéket meghatározni.

- A közművesítettség mértékét pontosan meg kell határozni, részletes megnevezéssel (víz, villany, gáz, csatorna, kommunikációs csatornák) lehetőleg a csatlakozási teljesítmények megjelölésével (Ah ill. Volt; m3/h; Mb/sec; stb.)

- Telekértékelésnél az összehasonlító ingatlanok övezeti, beépíthetőségi és közművesítettségi paramétereit részletezni kell.

- Felépítmények alapterületét csak lakóingatlanoknál szabad redukálni. Egyéb ingatlanoknál a nettó alapterület a számítás alapja. Az eltérő funkciójú épületrészek alapterületét külön-külön kell feltüntetni mind az értékelendő, mind az összehasonlító ingatlanoknál. A nettó alapterületbe csak az épületek alapterületét számoljuk bele, az egyéb építményekét nem. (pl. grillező hely, nyitott szín stb. ) A redukálás csak akkor elfogadható, ha az összes vizsgált ingatlannál ugyanolyan módon került redukálásra az alapterület.

A piaci alapú értékelés keretében kétféle eljárás alkalmazható, az egyik a páros összehasonlítás, a másik a csoportos. Az, hogy adott esetben melyiket alkalmazzuk, az alább részletezett szempontrendszer segíthet.

Csoportos összehasonlítás: Akkor célszerű alkalmazni, ha nagy számú adattömeg (összehasonlító adat) áll rendelkezésre, viszont az egyes részletek (pl. lakás szintje, fekvése, tájolása) hiányoznak, jellemző példa erre az illetékhivatali adatbázisból származó összehasonlító adatok használata. A szélső (kiugróan magas vagy alacsony) értékeket mellőzzük és fontos, hogy azonos irányító számhoz, lehetőleg utcához tartozó, azonos típusú ingatlanok adatai legyenek értékelve, szám szerint legalább 10 legyen, amelyekből leíró statisztika eszközeivel átlagot, móduszt, mediánt stb. számíthatunk. Az így kapott eredményt tekinthetjük az övezeti átlagnak, amelyet korrigálhatunk az értékelt ingatlan paramétereivel (átlagtól rosszabb/jobb).

Páros összehasonlítás: esetében feltétel, hogy legalább 4-5 hasonló típusingatlanról rendelkezzünk részletes adatokkal, amelyeket megfelelő szempontok szerint értékelünk, az eltéréseket számszerűsített korrekciókkal vesszük figyelembe a fajlagos ár meghatározása érdekében. Az összehasonlításba vont ingatlanokról szöveges értékelést kell végezni lényeges jellemzők részletezésével (pl. felépítmények jellemző építési éve; jelentős felújítás éve(i), tartalma; felépítmények alapterülete, szerkezete, műszaki állapota, felépítmények funkciója; fűtött-nem fűtött; jellemző belmagasság, fesztávolság, egyéb fontos szempontok stb.)

- Telekértékelésnél az összehasonlító ingatlanok övezeti, beépíthetőségi és közművesítettségi paramétereit részletezni kell.

- A kínálati ár és eladási ár közötti eltérés meghatározásához a piacot körültekintően elemezni kell. A korábbi években a bankok 10% körüli eltérést fogadtak el az eladási és vételi árak között, napjainkban a válság hatására egyes szegmensekben erős kínálatt mellett akár 30%-os eltéréseket is lehet tapasztalni.

- Jelentős technológiai háttérrel rendelkező üzemeknél, vendéglátó-ipari ingatlanoknál a beépített - technológia, vagy a használathoz szükséges berendezések/eszközök értékét mindegyik összehasonlító adatnál is külön meg kell vizsgálni és feltűntetni.

- A lakóingatlanokat kivéve a forgalmi érték áfa-t nem tartalmazhat, ezért az összehasonlító ingatlanoknál is figyelmen kívül kell hagyni.

- az Illetékhivatal adatbázisában szereplő vételár bruttó ár, alkalmazása esetén az Áfa-t le kell vonni

- kínálati adatok esetén a kínálati árak Áfa tartalma nem mindig egyértelmű – a hirdetővelpontosítani kell.

4.4.3.2. a hozam alapú értékelés:

Abban az esetben, ha az értékelt ingatlan bérlet útján hasznosítható, a forgalmi értéke a bérleti hasznosításból származó jövedelemből is levezethető, az alábbi feltételek mellett:

- Bérleti piaccal rendelkező vagy hozamtermelő ingatlan (iroda, kereskedelmi- és vendéglátó-ipari létesítmény, logisztikai központ) esetében alkalmazandó a módszer.

- A bérleti szerződésben szereplő bérleti díjak, amennyiben határozott idejű szerződésről van szó és a szerződésben rögzített bérleti díjak a piaci díjak alatt maradnak, a szerződésben szereplő díjakkal kell számolni, amennyiben a szerződésben rögzített díjak magasabbak, mint a piaci, a piaci díjak veendők figyelembe. Határozatlan idejű szerződések esetében piaci bérleti díjak alkalmazhatók. A bérleti szerződések csatolása célszerű mindkét esetben.

- A bérleti díjak meghatározását piaci összehasonlító módszer alkalmazásával végezzük (az összehasonlításban vizsgált ingatlanok főbb jellemzőit – alapterület, szobaszám, kihasználtság, szobaár, szolgáltatások, stb. – ismertetni kell).

- Hozam alapú értékelésnél két megközelítés lehetséges: a direkt tőkésítés (direct capitalization – DC) valamint a diszkontált cash-flow (DCF) módszer

A DC alkalmazásának lehetőségei: Abban az esetben célszerű alkalmazni, ha az ingatlan jövőbeni jövedelmezőségében jelentős változás nem várható. Körültekintő eljárással meg kell határozni az ingatlanok várható éves bevételeit és meg kell becsülni a felmerülő üzemelési, működtetési költségeket. A kettő különbözete adja az ingatlanból származó jövedelmet, amelyet egy kamatlábbal tőkeértékké konvertálhatunk. A módszer olyan ingatlanok esetében ajánlott, amelyeknél a várható bevételek és kiadások közép-hosszú távon egyenletesek mondható.

Amennyiben egy bizonyos költség nem merül fel, vagy eltér az a jellemző mértéktől, szövegesen indokolni kell. A fizikailag avultatott építési költség cella kitöltendő, ellenkező esetben nem számol a táblázat felújítási költségalappal és biztosítással.

DCF alkalmazásának lehetőségei: a módszert projekteknél szokták a leggyakrabban használni, viszont felépítményes (jövedelemtermelő, akár forgalomképtelen) ingatlanok esetében is használható (pl. közszolgáltatók esetében), amikor a várható pénzforgalmat becsülni lehet a kiadások és bevételek alapján.

Továbbá alkalmazható, ha az ingatlan várható jövőbeni jövedelmei nem stabilak. (pl. jelentős beruházás szükséges a rendes működés megőrzéséhez., a bérleti díjakban piaci trendváltozás miatt nagyságrendi növekedés várható, vagy a kihasználtsági mutatóban jelentős változás prognosztizálható).

Mindkét esetben javasolt szcenárióelemzést végezni (optimista-pesszimista-realista) szempontok alapján bevételekre és kiadások várható változására vonatkozóan. Adott esetben a szcenáriók eredményeiből, becsült valószínűségi értékekkel súlyozott átlag számítható (pl. P x 30% + O x 20% + R x 50%, ahol a %-os értékek az értékelő által becsült szcenáriótípus bekövetkeztének valószínűség mértékét jelenti). Minden esetben a felhasznált adatokat ellenőrizhető módon alá kell támasztani.

A hozam alapú értékelés egyik legproblematikusabb része a tőkésítési kamatláb illetve a diszkont kamatláb mértékének megválasztása. Két lehetséges mód kínálkozik ennek a megválasztására:

- az egyik piaci összehasonlításra épül: körültekintő vizsgálat keretében megnézzük, hogy hasonló ingatlanok vagy projektek esetébe milyen kamatlábat használtak más pénzintézetek vagy befektetők, esetleg szakirodalmi forrásokból is információt szerezhetünk.

- A másik eljárás az un. Build-up (felépítéses) módszer: az adott ország alacsony kockázatú legalább 3-4 évre visszamenő hozadékrátájának átlagából kiindulva (pl. 10 éves állampapír hozama) növelni az ingatlantípus kockázati felárával.

- Kockázat alatt az adott ingatlan hasznosítása során elérhető éves várható nyereséget befolyásoló

tényezőket értjük, melyet %-os formában határozunk meg (pl. kihasználatlanság, üzemelési kockázat stb.).

4.4.3.3. költség alapú módszer

Lakóingatlanok esetében általában ellenőrzési célt szolgál, némely esetben (pl. műemléki ingatlanoknál) feltétlenül szükséges egy reális értékmeghatározáshoz.

- A telekérték meghatározását a „piaci összehasonlító módszer alapján kell elvégezni.

- Pótlási költség: olyan szerkezetet és építési munkát takar, amellyel az értékelés időpontjában a meglévő funkciók (de esetleg más szerkezetek és műszaki megoldások) a legkisebb költséggel, de azonos hasznossággal pótolhatóak lennének – alkalmazása műemlékek kivételével jellemzően minden épület és építmény esetén.

- Újraépítési költség: a meglévő szerkezetek változatlan újraépítésének költségeit kell figyelembe venni –alkalmazása jellemzően műemlék épületeknél fontos.

- Az épületek újraelőállítási költségeit épületenként kell meghatározni. Amennyiben épületen belül az egyes épületrészek újraelőállítási költsége is jelentősen eltér, az újraelőállítási költségeket épületen belül meg kell bontani.

- Az újraelőállítási (pótlási és újraépítési) költség értékét összehasonlító adatokkal kell alátámasztani. Az adatok forrását a szakvéleményben fel kell tüntetni az ellenőrizhetőség érdekében.

- Fizikai avulás: a felépítmény gazdaságosan hátralévő élettartamát kell figyelembe venni és a felújításokkal korrigálni.

- Funkcionális avulás: gazdaságtalan, korszerűtlen megoldásokat jelenti – műemlék épületnél nemjellemző, de előfordulhat.

- Környezeti avulást általában 0% vagy negatív korrekcióval szokták figyelembe venni, piaci korrekciós tényező megadásával (ingatlan keresettsége, piaci alku mértéke).

- Építés alatt álló ingatlan értékelése esetén , ahol a költségmódszer fő módszerként alkalmazható, a szakvéleményhez a költségvetési főösszesítőt és az engedélyezési tervdokumentációt kötelező csatolni (Az ügyfél által adott költségeket piaci adatokkal össze kell vetni, és annak alapján véleményezni.)

- Amennyiben az épület, építmény állapota gyenge, vagy korszerűtlen – felújítása gazdaságtalan - a nettópótlási értéke 0,-Ft vagy bontási költséget kell meghatározni.

- Az ingatlanon lévő építmények – kerítés, belső utak stb. értékét az épület értékétől külön kell kezelni, értékét az építmény sorban kell meghatározni. Ezeknél a piaci keresettséget is figyelembe kell venni (legtöbbször 0,- Ft)!

|

Alkalmazható módszerek |

INGATLAN TÍPUSOK |

||||||

|

Telek |

Ipari |

Kereskedelmi, iroda, |

Lakó |

Mezőgazdasági |

Speciális, ingatlanok |

||

|

Piaci összehasonlító |

Önállóan alkalmazható |

Önállóan alkalmazható |

Önállóan alkalmazható |

Önállóan alkalmazható |

Önállóan alkalmazható |

Önállóan alkalmazható |

|

|

Hozam alapú módszer |

Önállóan alkalmazható |

Önállóan alkalmazható |

Önállóan alkalmazható |

Önállóan alkalmazható |

|||

|

Költség alapú módszer |

Ellenőrző módszer |

Alkalmazható |

Ellenőrző módszer |

Ellenőrző módszer |

Önállóan alkalmazható |

||

4.4.4. az értékmeghatározással kapcsolatos elvárások

A 25/1997. (VIII. 1.) PM rendelet 2. § (1) része a hitelbiztosítéki értéket a következőképpen definiálja:

„valamely ingatlannak az óvatos becslés alapján meghatározott értéke. A hitelbiztosítéki érték megállapítása során a jelzálog-hitelintézet által folyósított kölcsönök hosszú lejáratából származó sajátos kockázatokat, valamint az ingatlannak csak azon tulajdonságait és hozamait veszik figyelembe, amelyek várhatóan a jövőben bármely tulajdonost megilletnek”.

Több módszer alkalmazása esetén a piaci módszer súlya a legtöbb pénzintézet esetében meghatározó kell legyen (több esetben min. 80%), tehát fő módszerként minden esetben a piaci összehasonlító adatok elemzésén alapuló értékelést fogadják el. Egyéb módszer kizárólag második, ellenőrző módszerként alkalmazható, kivéve, ha speciális jellegű (pl. műemléki jellegű) ingatlanról van szó.

Több esetben előírják, hogy az értékképzés során, a fő (piaci alapú) értékelési módszer által meghatározott érték és az ellenőrző (költség/hozam alapú) módszer alapján meghatározott érték maximum „X” (általában 10) százalékban térhet el egymástól, viszont a gazdasági válság eredményeként ez sok esetben túlzott.

Lakások, garázsok és beépítetlen telkek esetén a forgalmi érték meghatározása alapvetően piaci összehasonlító adatok elemzésén alapuló módszerrel történik, más módszer alkalmazása nem feltétel.

Valamennyi, a helyszínen található, értéket képviselő épület/épületrész felmérése és szükséges. Jogilag rendezetlen épületek, épületrészek esetén az értékelőnek a helyszínen minden jelentős értékkel bíró építményt fel kell mérnie és azt a szakvéleményben rögzítenie kell. (de csak jogilag rendezett/engedéllyel rendelkező felépítmények értékét lehet a Hfé- be beszámítani). Jogi rendezetlenség, egyéb értékelést gátló körülmény esetén a rendezetlen épület/ helyiségcsoport redukciós tényezője 0%! (későbbi rendezettség esetén nincs szükség újabb helyszíni szemlére!) Piaci értékelésnél a kínálati adatokat hirdetéssel együtt kell becsatolni, a hirdetést minden esetben az összehasonlító adathoz szükséges csatolni. Az értéklevezetés mellett az alábbi adatok szerepeljenek:

- összehasonlító ingatlanok forgalmi értéke, alapterület, alapvető jellemzők, az adatok kínálati vagy adásvételi volta, valamint adásvétel esetén az adásvétel dátuma.

- Az értékbecslés során piaci összehasonlító adatként minimum két darab, legfeljebb 2 éves tényleges piaci tranzakcióból származó, és indokolt esetben max. egy darab kínálati adatot lehet alkalmazni, amely ugyanazon településen lévő, hasonló jellegű és hasonló árarányú ingatlanra vonatkozik.

- A piaci alapú értékelés során Budapesten vagy megyei jogú városban elhelyezkedő ingatlanokértékelésekor a piaci összehasonlítást adásvételből származó adatokkal kell elvégezni.

- Hozamszámításon alapuló értékmeghatározás esetén a kínálati bérleti díjakat alkalmazzuk.

- Kínálati összehasonlító adat esetén csak színes fényképes, jól körülírt ingatlan alkalmazható.

- Építés (bővítés) alatt lévő ingatlanok esetén Várható Forgalmi értéket kell meghatározni. Az értékelést mindkét módszerrel el kell végezni, fő módszerként ez esetben is a piaci összehasonlító adatok elemzésén alapuló módszert kell alkalmazni. Ez esetben abból a feltételezésből kell kiindulni, hogy az ingatlan a (jogerős építési engedélyezési) terveknek megfelelő műszaki tartalommal már 100% -ban elkészült. Ennek megfelelően a költség alapú értékelésnél a fizikai avultságot 100%-osnak kell tekinteni, a befejezetlen állapot miatt avulás nem vehető figyelembe. A piaci összehasonlító adatok elemzésén alapuló értékelésnél ugyancsak 100%-os készültségi fokot feltételezve, hasonló ingatlanok összehasonlításával kell a forgalmi értéket meghatározni.

- Kereskedelmi célú ingatlanok, irodák, irodaházak és raktárak forgalmi értékének meghatározása során fő módszerként szintén a piaci összehasonlító adatok elemzésén alapuló módszert, másodsorban a hozamszámításon alapuló módszert kell alkalmazni

- Rendezetlen épületek, épületrészek esetén az értékelőnek a helyszínen minden jelentős értékkel bíró építményt fel kell mérnie és azt a szakvéleményben rögzítenie kell. (de csak jogilag rendezett/engedéllyel rendelkező felépítmények értékét lehet a Hfé-be beszámítani). Jogi rendezetlenség, egyéb értékelést gátló körülmény esetén a rendezetlen épület/helyiségcsoport redukciós tényezője 0%.

A számítások értékmeghatározásakor az alábbi kerekítéseket javasoljuk:

0-10 M Ft-ig százezerig;

10-50 M Ft között 1 millióig;

50-100 M Ft között 5 millióig,

100-500 M Ft között 10 millióig,

500 M-1 Mrd között 50 millióig,

1 Mrd felett 100 millióig.

Lakóingatlanokra vonatkozó SWOT elemzés

Nem követelmény a bankok esetében de a fedezetértékelők számára jelentős segítséget nyújthat egy SWOT elemzés az értékelt ingatlanról. A SWOT keretében azokat a jellemző „tulajdonságokat” értékeljük, amelyek az ingatlan hosszú távú értékállandóságára hatással lehetnek. Ennek keretében külön a jelenleg fennálló jellemző adottságokból kiindulva a jövőre vonatkozó becslést végzünk.

A SWOT tér- és idődimenziói ingatlanok esetében

|

+ |

- |

||

|

BELSŐ |

Erősségek |

Gyengeségek |

JELEN |

|

KÜLSŐ |

Lehetőségek |

Veszélyek |

JÖVŐ |

ERŐSSÉGEK (S)

- Mindazokat a tényezőket (természeti, gazdasági, technikai, társadalmi), adottságokat soroljuk ide, amelyek jelenleg rendelkezésre állnak.

- Rövid/közép időtávon tartósabban megmaradnak

- Ezekre építeni lehet

- Adott esetben tovább fejleszthetők

Kérdéskörök: Milyen előnyökkel rendelkezik az ingatlan, amire építenie lehet a jövőben? Környezetében, vonzáskörzetében milyen előnyöket tapasztalunk (környezeti jellemzők, fekvés, elhelyezkedés stb.)? Van-e különleges előnye magának az ingatlannak (telek, belső kialakítás, járulékos létesítmények)? Piaci jellemzők (növekvő kereslet a szegmensben)? Műszaki adottságok? Funkcióváltásra való alkalmasság? Települési jellemzők (kulturális/társadalmi jellemzők, tradíciók, turizmus, hagyományok stb.) ?

GYENGESÉGEK (W)

- Azok a tényezőket kerülnek ide, amelyek akadályozzák, korlátozzák az ingatlan értéknövekedését, értékállandóságát

- Rövid/közép időtávon tartósabban fennállnak

- Adott esetben csak korlátozottan vagy alig befolyásolhatók

Kérdéskörök: Milyen hátrányokkal rendelkezik az ingatlan, korlátot szabhat-e a fejlesztések, értéknövekedés előtt a jövőben? Környezeti tényezők (természeti, gazdasági, technikai, társadalmi jellegűek)? Piaci pozíció gyengülése (keresletcsökkenés)? Telek problémái (technikai, jogi jellegű korlátozások, problémák)? Szerkezeti, statikai problémák? Belső elrendezés, funkcionális problémák? Településsel, településrésszel kapcsolatos társadalmi/gazdasági jellegű problémák (elöregedés,szegényedés, elvándorlás stb.) Hosszabb távú értékállandóságot, csökkenést eredményező egyéb tényezők?

LEHETŐSÉGEK (O)

- Csak olyan változtatásokat, javításokat, módosításokat részletezünk, amelyek:

- Technikailag kivitelezhetők

- Jogi szempontból nem akadályozott

- Pénzügyileg finanszírozható

- Piaci igény mutatkozik iránta

- Ami nem felel meg a fenti szempontoknak, az csak álom !!!

Kérdéskörök: Környezet által nyújtott lehetőségek? Környéken véghezvitt vagy várható fejlesztések (parkosítás, övezet fejlesztés, rehabilitáció stb.). Piaci szegmens jelentőségének növekedése? Kedvező a demográfiai változás? Technikai, műszaki fejlesztés? Funkcióbővítés lehetősége stb. Új trendekhez való alkalmazkodás lehetősége stb.

VESZÉLYEK (T)

- A lehetőségek kibontakoztatására illetve az értékállandóság megőrzésére hatnak:

- Nem lehetetlenítik el, csak befolyásolhatják a lehetőségek megvalósítását

- Csökkentik a siker esélyeit, kockázati tényezőt jelentenek.

- Környezeti, társadalmi/gazdasági, technikai-műszaki, piaci kockázatokat kell mérlegelni.

- Rövid, közép és hosszú távon is értékelhetjük

Kérdéskörök: Milyen, a környezetben előálló fenyegetések várhatók (forgalomnövekedés, zaj, por, stb. szennyeződés? Piac növekedésének lassulása? Szigorodik az építési szabályozási környezet? A vásárlói igény változik? Kedvezőtlen társadalmi/gazdasági környezet? Stb.

SWOT elemzés szempontrendszere lakóingatlan esetében

a …. isz. …. utca …hsz. (hrsz:…..) ingatlanra vonatkozóan

|

S - Természeti és épített környezet |

W - Természeti és épített környezet |

|

O - Természeti és épített környezet |

T - Természeti és épített környezet |

Mutatószámok, értékelési szempontok SWOT-hoz

- Természeti és épített környezet:

– zöldterületek/felületek mérete, beépített területek nagysága, magassága - Műszaki, építési, építészeti adottságok:

– m2, m3, stílusjegyek részletezése - Piaci jellemzők:

– kereslet/kínálat mennyisége, k/k árak (Ft/db; Ft/m), A/V száma, értéktartomány, átlag, szórás, trend - Társadalmi-gazdasági jellemzők:

– lakosságszám, munkanélküliségi ráta, elvándorlás, korösszetétel, települési/térségi GDP,hagyományok szokások, települési jellemzők stb. szöveges értékelése - Termőföldnek minősülő ingatlan esetén az 54/1997/VIII.1. FM rendelet és mellékletei figyelembevételével kell a szakvéleményt elkészíteni.

Felhasznált szakirodalmak

Takács N. (1993): Értékbecslés - Pénzjövedelmi számítások. Profinvest. Budapest.

Takács N. (1995): Ingatlanok értékbecslése. Módszertani útmutató mintapéldákkal. Profinvest. Budapest. TEGOVA (2003): Europea Valuation Standards. Magyar Ingatlanszövetség – Füti Omega Kft. Budapest.

http://www.magyaringatlantanacs.hu/dokumentumok/EVS2009netkovszky.pdf

http://hu.wikipedia.org/wiki/RICS

http://portal.bme.hu/C19/ingatlanszakerto/oravazlat/ingatlan_ertekeles_03_04.pdf

http://cegvezetes.cegnet.hu/2000/6/ingatlanfedezet-a-banki-hitelezesben

http://www.magyaringatlantanacs.hu/index.php http://ime.shp.hu/hpc/web.php?a=ime

www.migszov.hu/ www.mortgagebanks.hu http://www.maisz.hu/hirek/felelosseg.pdf

Glosszárium

Európai értékelési szabványok 2003

Az értékeléssel kapcsolatos fogalmak és kapcsolódó témakörök az európai értékelési szabványok (EVS 2003) szerint

Füti Omega Kiadványozási és Oktatási Kft. (2003): Európai Értékelési Szabványok 2003 - 7. sz. függelék: Glosszárium. 377-425 pp. (http://www.futiomega.hu/ikreator/fto/cms_pub/content_40-hu.html) u

A-E

„A” zóna érték [zone A value] A zóna módszerben bérleti célokból használt összehasonlítási egység, amelyet kiskereskedelmi egységek frontális zónájára alkalmaznak, Lásd: MEGFELEZÉS MÓDSZERE; ZÓNA MÓDSZER.

„A” zóna [zone A, halving back=zoning method] Lásd: MEGFELEZÉS MÓDSZERE; ZÓNA MÓDSZER.

adózás utáni ingatlanérték [tax-adjusted value] (Az Egyesült-Királyságban széles körben alkalmazott értékelő táblázatok egyik változata.) Az adózás utáni ingatlanérték az a táblázat, amely az adózást is számításba vevő számadatokat tartalmaz, pl.: a megtérülési (YP) kettős ráta figyelembevételével meghatározott táblázatok adatai, amelyhez az éves bérleti bevételekből nagyobb összeget kell a sinking fund (tartalékalap) felöltésére fordítani, hogy adózás után is elegendő összeg maradjon a tartalékalap céljaira.

aláírás dátuma [ signing date] Az értékbecslési bizonyítvány vagy beszámoló aláírásának a napja. Vö.: ÉRTÉKBECSLÉS DÁTUMA.

alternatív költség aránya [opportunity cost of money rate] A kritériumráta egyik típusa, amelyet a pénz

„költségére” (másképen kamatrátájára) határoznak meg, és a nettó jelenérték számítása során használják. A következők ráták sorolhatók ebbe a csoportba: a marginális kamatráta, kívánt megtérülési ráta vagy súlyozott tőkeköltség rátája. Vö.: BELSŐ MEGTÉRÜLÉSI RÁTA.

alternatív költség vagy haszon [opportunity cost] Az a megtérülés vagy egyéb nyereség, amelyről egy befektetés során le kell mondani azáltal, hogy a többféle befektetési lehetőség közül egy adott lehetőségre esik a választás, nem pedig egy másikra. Így lehetőség van összehasonlítás alapján döntést hozni, össze lehet vetni az egyik vagy másik befektetési lehetőség relatív előnyeit és hátrányait.

általános hozam [overall yield] A megtérülés belső arányát jelző és többféle értelemben használt fogalom, például az [equated yield] (kalkulált ráta), vagy az [equivalent yield] (azonos hozamráta) alkalmazásakor ezt a kifejezést is használják mint szinonimát.

amortizálható érték vagy összeg [depreciable amount] Ingatlanok (telek és épületek) értékelésekor az értékcsökkenés elszámolása során figyelembe vehető, azaz az amortizációs okból elszámolható rész. Ez az amortizációs időszak vonatkozatható a megvásárlás vagy egy új értékelés vagy átértékelés/felértékelés időpontjától kezdődően és az amortizáció az adott ingatlan telkén/földterületén lévő felépítményre érvényesíthető. Az amortizációnak kitett vagyontárgyak amortizálandó összege az alábbiak szerint számítható ki:

i) Az ingatlan bekerülési költségéből vagy a költség módszer szerinti értékelésének eredményéből levonásra kerül a földterület (nem amortizálható) értéke, amelyet az amortizációs időszakra vonatkozó értékelési fordulónappal lett megállapítva, a folyamatos használat elvének megfelelően, vagy

(ii)Olyan értékelés elkészítése, amelyet kifejezetten az amortizációs eljáráshoz készítenek, és a földterületen lévő épületek, valamint a kapcsolódó fejlesztések olyan értékét tartalmazza, amely megfelel az adott napra vonatkozó nettó helyettesítési költségnek.

Ez a két érték, amelyet a fent részletezett amortizálási elszámolás eredményez, nem feltétlenül esik egybe az épületek és a kapcsolódó vagyontárgyak nyílt piaci értékével. Ld. FENNMARADÓ ÖSSZEG.

amortizált érték [depreciated value] Ld. ÉRTÉKCSÖKKENÉS; NETTÓ KÖNYV SZERINTI ÉRTÉK.

amortizált helyettesítési költség [depreciated replacement cost basis=DRC]

Az amortizált helyettesítési költség meghatározása olyan értékelési eljárás, amelynek célja azon speciális ingatlanok használati értékének meghatározása, amelyeket mint üzletrészt vagy vállalkozást ritkán vagy egyáltalán nem értékesítenek vagy adnak bérbe a piacon (ld. S4.82-S4.96).

amortizált helyettesítési költség [depreciated replacement cost]

Ennek az eljárásnak a lényege – amelyet korlátozott körülmények között használatos pénzügyi beszámolók készítése céljából alkalmaznak –, hogy a telek (piaci) értékéhez hozzáadjuk az adott/meghatározott épület és/vagy egyéb felépítmény bruttó helyettesítési értékének és a korra, gazdasági és technológiai elavultságra vonatkozó együttes amortizáció különbségét. Az amortizált helyettesítési költség segítségével meghatározható az azonos célú használat értéke olyan speciális ingatlanok esetében is, amelyeket vállalkozásként vagy üzletrészként ritkán vagy egyáltalán nem értékesítenek vagy adnak bérbe a nyílt piacon.

Néha termelő üzemek értékelésekor előfordul, hogy a piaci érték meghatározását célzó vizsgálat az amortizált helyettesítési költség elemzéséből eredő adatokon alapul, bár ki kell emelni, hogy ez az eljárás nem tekintendő piaci vizsgálati módszernek. A piaci adatok hiányában a piaci eredetű elemzések helyettesítőjeként alkalmazzák. Ismételten hangsúlyozni kell, hogy az amortizált helyettesítési költség nem alkalmas az adott ingatlan befektetési célú értékelésére vagy egy vállalkozás működési feltételeinek vagy jövedelem termelőképességének értékbecslési vizsgálatára.

arányelemzés [ratio analysis] Az értékbecslésben és a könyvelésben is alkalmazott eljárás, amely az üzleti szervezet, épület, ingatlan vagy terv menedzselésének teljesítményét és hatékonyságát méri fel vagy értékeli. A könyvelés különböző tételei közötti arányok kiszámításával vagy egy hasonló tevékenységre jellemző arányokkal való összehasonlítás alapján határozzák meg a teljes érték vagyonelemekre való osztásának az arányát.

azonos értékű (üzlet) területek zónája [natural zoning] Egy település belterületén lévő (általában kiskereskedelmi) üzlet belső területét felosztó és egyben minősítő zónák számának és mélységének meghatározása, ahol az épület vagy helyszín fizikai tulajdonságai miatt a geometrikus módszer megvalósíthatatlan. Az egyes zónák mélységét ilyenkor a közelben található üzletek tényleges mélységinek figyelembevételével határozzák meg. Vö.: GEOMETRIKUS ZÓNÁK, (MESTERSÉGES, VAGY ARITMETIKUS ZÓNÁK).

befektetési eljárás vagy módszer [Investment method] Egy adott ingatlanhoz fűződő érdekeltség meghatározása, az aktuális vagy megbecsült nettó bérleti jövedelem tőkésítése által. A hozam kiválasztása összehasonlítás alapján történik olyan ingatlanokkal, amelyek a legnagyobb hasonlóságot mutatják, olyan összehasonlítási szempontok szerint, mint például a fizikai jellemzők, az üzleti vagy működési kockázat mértéke, és a befektetés élettartama. Lásd: ÉVES HOZAM

belső értékbecslő [internal valuer] A belső értékbecslő az a személy, aki képesített értékbecslő, és akit közvetlenül alkalmaztak vezetőként, vagy beosztottként egy olyan cégnél, vagy állami hatóságnál, amely érdekelt a vizsgált ingatlan(ok)ban, vagy pedig akit az ingatlanban érdekelt vállalatcsoport egyik vállalata alkalmazza.

belső megtérülési ráta (IRR) [internal rate of return=IRR, money weighted rate of return]

1. Az a különleges kamatráta (százalékban kifejezve), amellyel a jövőbeli pénzáramlást (pozitív vagy negatív) diszkontálni kell, annak érdekében, hogy ennek a pénzáramlásnak a nettó jelenértéke a jelen pillanatban felmerült kiadásokkal együtt nullával legyen egyenlő. A belső megtérülési rátát fokozatos megközelítés módszerével állapítják meg, kiadások és a bevételek egyenlegét a nettó jelenérték számítás elve szerint különböző kamatráták alkalmazásával számítják ki.

2. A belső megtérülési ráta egy további/alternatív magyarázata a következő: a legmagasabb kamatráta (százalékban kifejezve), amelyre egy befektetést alapozni lehet, ha a létrejövő pénzforgalmak összesített jelenértéke elegendő a terv életének végén az eredeti kintlévőségek visszafizetéséhez. Lásd: ALKALMI KIADÁSOK.

bevételek és kiadások csoportosítása [divisible balance] Értékelésben a bevétel és kiadások csoportosítása a bérleti díj vagy a bérleti díj szerinti piaci érték becsülése céljából. Ha az ingatlan összes bérleti bevételét meg akarjuk határozni, akkor a bevételek és a kiadások teljes összegéből le kell vonni a bérlő által fizetett egyéb kiadásokat és nem a bérleti díjakkal kapcsolatos egyéb bevételeket vagy költségeket.

bevétel és kiadás módszer [receipts and expenditure method] A jövedelem-megközelítés egyik módszere. Gyakran használják olyan ingatlanok értékbecslése esetében, mint hotelek, színházak, lakókocsi parkok (USA). Az értékbecslések ilyenkor az adott üzleti tevékenységek gazdasági eredményeit veszik figyelembe. A teljes bevételből következtetnek a megfelelő éves költségekre -mint pl.: üzemi kiadások, hitelek kamatai és egyéb költ- ségek, valamint az amortizációra. Egy egyenleget állítanak fel, amelynek egyik része a „bérlői oldal vagy a bérlő részesedése” és a másik része pedig a piaci bérleti díj díj. A tőke értékét (ha szükség van rá) a tőkésítési faktor alkalmazásával lehet kiszámítani.

bevételek és kiadások csoportosítása [divisible balance] Értékelésben a bevétel és kiadások csoportosítása a bérleti díj vagy a bérleti díj szerinti piaci érték becsülése céljából. Ha az ingatlan összes bérleti bevételét meg akarjuk határozni, akkor a bevételek és a kiadások teljes összegéből le kell vonni a bérlő által fizetett egyéb kiadásokat és nem a bérleti díjakkal kapcsolatos egyéb bevételeket vagy költségeket.

bérleti időszak és záróév hozamainak tőkésítése [term and reversion method] A bérleti időszak és a záróév hozamainak tőkésítése, a tiszta tulajdonjog és a tulajdonjognál alacsonyabb rendű részjogok, bérleti jogok értékelésének egyik hagyományos módszere, amely az Egyesült Királyságban csaknem évszázadnyi múltra tekint vissza. Ennél a módszernél igen gyakran nem a tulajdonjog teljessége (tiszta tulajdonjog) az értékbecslés célja, hanem egy részjog, egy bérleti jog vagy albérleti-jog értékének a meghatározása a cél. A bérleti jogviszony időszaka alatt változhatnak az egyes években elérhető bevételek pl.: bérleti díjak időszakos felülvizsgálata vagy a jog piaci eladása esetén. Ehhez az értékelési módszerhez tartozik a bérleti időszak alatti bérleti bevételek jelenértékének a meghatározása, az egyes bérleti díjak felülvizsgálatának az értékelése vagy a vizsgált jog piaci értékesítésből befolyó bevétel értékelése, az egyes időpontoknak megfelelően, és ezek egyenként vagy esetlek bizonyos csoportokban a megfelelő jelenértékre átszámolva, diszkontálva. A különböző időszakban befolyó bevételek jelenértékeinek összeadásával alakul ki a vizsgált ingatlanhoz fűződő jogviszony teljes értéke. (Egy példával illusztrálva: jellemzően tehát két eltérő időszak bevételeinek jelenértékéről van szó egy (mondjuk) 5 éves bérleti jogviszony esetében. Az egyik az 1-2-3-4-5 év a bérleti időszak időtartama, másik pedig ennek megszűnésekor, azaz a 5-ik évben ugyanennek a jogviszonynak a piaci értékesítéséből származó jelenérték összege) Vö.: KEMÉNYMAG MÓDSZER.

bérleti időszakra vonatkozó hozam [term yield] A jövedelem alapú értékbecslési módszereknél a bérleti időszakra vonatkozó bérleti bevételek tőkésítése során alkalmazott hozam, ahol az adott ingatlanra vonatkozó bérleti vagy tulajdonviszony az értékelés tárgya az adott fordulónappal. Vö.: KEZDETI MEGTÉRÜLÉS. Lásd: ZÁRÓÉV TŐKÉSÍTÉSI RÁTÁJA VAGY HOZAMA

bérlő részesedése [tenant’s share] Ingatlanhoz fűződő bérletijog értékbecslésekor, a jövedelem és kiadások alapján, a nyereség azon részének becslése, amelyet a bérlő valószínűleg megtart magának. Általában a bruttó jövedelem, bérlő tőkéjének vagy a felosztható bérleti bevétel százalékában fejezik ki ezt az összeget.

biológia vagyontárgyak [biological asset] Élőállatok vagy ültetvények

bruttó fejlesztési érték (bruttó értékesítés) [gross development value (gross realisation)] A maradványértékelés elve szerint elvégzett értékelésnél használt értékkategória. Az az érték, amelyet a tervezett fejlesztés képvisel, teljes készültséget és üzemkész állapotot feltételezve, az értékelés fordulónapján. Ld. MARADVÁNYÉRTÉKELÉS.

bruttó értékesítés [gross realisation] Ld. BRUTTÓ FEJLESZTÉSI ÉRTÉK.

bruttó helyettesítési költség [gross replacement cost]

A telek és épületek értékelése során az értékcsökkenés mértékére vonatkozó számítás vagy becslés során határozható meg az az összeg, amely az adott épület vagy egy azonos bruttó belterülettel rendelkező modern technológiával megépített helyettesítő épület megépítésének becsült költsége az adott értékelési napnak megfelelő aktuális árak szerint. Ez a pénzösszeg a kivitelezési költségeken kívül tartalmazza a járulékos díjakat, hitelköltségeket az építés időszakára vonatkozóan, illetve egyéb olyan kapcsolódó költségeket, amelyek az épület felépítésével kapcsolatban közvetlenül merülnek föl. Ld. AMORTIZÁCIÓNAK KITETT ÖSSZEG; NETTÓ HELYETTESÍTÉSI KÖLTSÉG.

bruttó jövedelem [gross income] Az összes befolyó jövedelem összege, a kiadások levonását megelőző fázisban, amelyért az adott ingatlan menedzselését intéző személy a felelős. A legjellemzőbb ilyen összegek: az ingatlan bérleti díja, továbbá a javítások, biztosítási díjak és az egész vagyontárgy műszaki és gazdasági menedzselése.

bruttó megtérülési hozam [gross redemption yield] Ld. BELSŐ MEGTÉRÜLÉSI RÁTA.

cash flow analízis/ kimutatás [cash flow analysis/statement] Olyan dokumentum, amely a cash flow (pénzáramlás) alakulását általában táblázatos formában, az egymást követő időszakokban -hónaponkénti, negyedévenkénti vagy évenkénti bontásban- mutatja. Számos alkalmazása van a pénzügyi eredményességgel kapcsolatos vizsgálatok és elemzések alkalmával, pl. előrelátható veszteség becslése, fedezeti pont vagy profitelemzés; diszkontált pénzáramlási ellenőrzések és vizsgálatok; vagy mint az éves költségelőirányzatok kontrollja.

csereérték [value in exchange] A csereérték az ingatlan pénzben kifejezett értéke, amelyért azt a piacon elcserélik erre a pénzösszegre vagy másik vagyonra vagy vagontárgyakra. A készpénz maga az a mérőegység ás általános összehasonlítási alap, amellyel fel lehet mérni a vagyontárgyak egymáshoz viszonyított értékét.

diszkont ráta vagy leszámítolási kamatláb [discount rate] Az a kamatláb vagy kamatlábak, melyek valamilyen jövőbeni költség vagy haszon jelenlegi értékének kiszámítására alkalmasak. A megfelelő kamatláb meghatározható piaci adatok vagy a befektető saját tőkerészére elvárt megtérülés alapján.

diszkontálás [discounting] Az a matematikai eljárás, amelynek elvégzése során a jövőben meghatározott időpontokban esedékes, becsült, várható vagy felmerülő összegek jelenlegi, azaz a vizsgálat időpontjában érvényes értéke az eredmény. A diszkontálási rátát vagy kamatlábat úgy kell megválasztani, hogy az a figyelembe vett teljes időszakra jól fejezze ki a tőke felhalmozódásának folyamatát. Ld. 1 pénzegység JELENLEGI ÉRTÉKE.

diszkontált cash flow elemzés, analízis [discounted cash flow analysis=DCF] A diszkontált cash flow elemzés olyan technika, amely a beruházási célú fejlesztés értékelésére, felértékelésére, illetve számos egyéb üzleti alkalmazásra is használatos. A módszerre jellemzően az elemzés az egyes időpontokhoz rendelhető bevételi és kiadási „szeletek” diszkontálásából áll. A beruházás teljes időtartama során az egyes időszakokban elemzett cash flow

egyenlegek jelenértéke (NPV=Net Present Value) egy meghatározott leszámítolási kamatláb (DCF módszer tőkésítési rátája) segítségével határozható meg. Továbbá, ha adott a kezdeti kiadások értéke (például a vételár öszszege), vagy egyéb feltételek, akkor az egyes pénzáramlások elemzése után meghatározható (iterálással, közelítő számítással vagy különféle DCF ráták alkalmazásával) az egész projektre vonatkozó belső megtérülési ráta (IRR= Internal Rate of Return).

diszkontált cash flow hozama [discounted cash flow yield] A belső megtérülési ráta (IRR= Internal Rate of Return) másik használatos elnevezése.

egyetlen ráta módszere [single rate method] Korlátozható jövedelem felmérésének a módszere, amelyet arra alapozva számítanak ki, hogy a kifizetődő és felhalmozódó kamatarányok azonosak. Vö.: KETTŐS RÁTA TÁBLÁZAT

egyesített érték [marriage value] Az a látens érték, amely felszabadul, vagy felszabadulhat egy földterületnél vagy több telekre vonatkozó területnél, ahol az érintett földterülethez kapcsolódó két vagy több (ingatlan)érdekeltség egyesíthetővé válik. Például, két szomszédos telektest egyesítve többet érhet egyetlen ingatlanként, mintha mind a kettőt külön-külön értékelnénk vagy értékesítenénk. Általánosan fogalmazva, és minden értékelhető vagyontárgyra kiterjesztve, két érdekeltség ugyanabban a vagyontárgyban többet érhet, ha egyesülnek, mint az egyéni értékeik piaci értéke.

egyetlen ráta szerinti megtérülési táblázatok [single rate table] (Az Egyesült-Királyságban alkalmazott megtérülési számításakor (Year’s Pruchase) az értékbecslő számára rendelkezésre álló és egyetlen megtérülési ráta szerint kidolgozott értékbecslési táblázatok sorozata). A megtérülési számításkor (YP) használt olyan táblázat, amelynek egyes adatai azzal a feltételezéssel számítottak ki, hogy a megtérülési ráták és felhalmozást kifejező ráták azonosak. Vö.: KETTŐS RÁTA TÁBLÁZATOK. (Az egyetlen ráta alkalmazása egyben azt is jelenti, hogy egy bérleti jog esetében a bérleti joggal rendelkező személy nem képez tartalékalapot – sinking fund-, amely a bérleti jogviszony megszűnése esetére egy másik bérleti jogviszony gyors megszervezésével biztosítaná a bérleti jogviszony „örökös” fenntarthatóságát.)

egy EURO jelenértéke (vagy egyéb pénznem jelenértéke) egy diszkontálási időszakra. Egy Euro jelenértéke, tőke egyenértékként, egy EURO után járó bevételek adott kamatrátán diszkontálva. Az egy EURO jelenértéke egy éves diszkontálási időszakra vonatkozóan adott kamatláb mellett azonos megtérülés YP (years purchase) értékével, ha ugyancsak egy évre és az előbbi adott kamatrátára vonatkoztatjuk.

egy EURO jelenértéke (vagy egyéb pénznem jelenértéke) [present value of one Euro ( or other unit of currency] Egy EURO (vagy egyéb pénznem) adott időpontban meghatározott értéke, amelyet a figyelembe vett időszak alatt (akár több év is lehet) bejövő befizetésekből egy meghatározott kamatarányon diszkontálva számolunk ki. A jelenérték a kamatos kamatérték reciproka.

egy Euro (vagy egyéb pénznem) összege évente Azon összeg, amely az adott év során az egyes évek végén befek- tetett 1 egységnyi pénznem egy kiválasztott kamatlábnak vagy kamatlábaknak megfelelően összegyűlik, az adott időszakon keresztül akár havi akár éves kamatos kamat számítási elve alapján. Ez az éves tartalékalap (sinking fund) fordítottja.

egy Euro (vagy egyéb pénznem) összege [pénz-időérték elemzéseknél használt fogalom] Azon összeg, amely egy most befektetett Euro (vagy egyéb pénznem) a megadott évek alatt egy kiválasztott kamatlábnak vagy akár évenként különböző kamatlábnak megfelelően a kamatos kamat számítási elve alapján számítható ki. Ez az egy Euro jelenértékének a fordítottja.

eljárás diagram [procedure diagram] Grafikus ábrázolás segítségével bemutatott eljárás, amely szemléletes módon fogalja össze mindazon tevékenységeket vagy lépéseket, akciósorozatokat, amelyek egy komplex terv vagy összetett

folyamat végrehajtásához szükségesek. Sok esetben nemzetközi szabványok határozzák meg az ilyen diagramokban használt szimbólumokat. Lásd.: KRITIKUS ÚT; PROGRAMÉRTÉKELÉST ÁTTEKINTŐ TECHNIKÁK.

„előtte és utána” típusú értékelések [before-and-after valuation] Olyan értékelések, amelyekre akkor kerül sor, amikor egy értékelés alatt álló ingatlan természetében változás történik vagy történhet. Az ingatlan először a meglévő (jelenlegi) állapota szerint kerül értékelésre, majd ezt követően a feltételezett változás figyelembevétele után. A két érték közti eltérés mértéke jelzi a változás következtében várható nyereséget vagy veszteséget. A módszert a következő esetekben is alkalmazzák:

- a kényszervásárlásra gyakorolt káros hatás; valamint

- kártérítés/ellenszolgáltatás, pl. egy kisajátítási rendeletet miatt.

elsődleges hozamráta [prime yield] Teljes piaci bérleti díjon bérbe adott ingatlan értékbecslése esetén érvényes kurrens/piaci vagy esedékes hozamot írja le – a vizsgált ingatlan kategóriájának megfelelő osztályon belül – feltételezve, hogy az ingatlan a legjobb fizikai állapotban van, a legjobb helyen található, és bérbeadása is a lehető legjobb bérleti szerződéssel, és érvényes aktuális egyéb szerződéses feltételekkel. Lásd: KURRENS HOZAMRÁTA.

eszközértékelés A gazdaságban ez a kifejezés az ingatlanok (telek és épületek) vagy üzem és gépezet értékelésére utal. Ezt a kifejezést gyakran alkalmazzák egy ingatlan piaci értékéről vagy a (jelenlegi) meglévő használat alapján meghatározott értékéről szóló szakértői vélemény kialakításakor. Az ilyen típusú értékelés bekerülhet a társaság könyvviteli elszámolásába, ha az ingatlan tulajdonjoga nem szükségszerűen változik, hanem az értékelés például a részvényesek érdekeit kifejezve készül. Ugyancsak felhasználható az ilyen szakértői vélemény a társasági átvételekhez, lebegő árfolyamon történő részvénykibocsátásokhoz vagy jelzálog előkészítéshez.. Az EVS 2003 (Európai értékelési szabványok 2003) az eszközértékelés Európa legtöbb országában elfogadott szabályait foglalja össze.

értékbecslési tanúsítvány vagy értékbizonyítvány [valuation certificate] Az a (1-3 oldal terjedelmű) dokumentum, amelyben az értékbecslő hivatalosan igazolja az általa elvégezett – egyetlen vagy akár több ingatlan, illetve különféle vagyonelemek, vagyonosztályok és csoportok – értékelés végső értékkövetkeztetésének összegét vagy összegeit. Lásd: ÉRTÉKBECSLÉSI BESZÁMOLÓ.

értékbecslési/értékelési beszámoló/jelentés [valuation report] Sajátos belső felépítésű írásos szakértői jelentés vagy beszámoló, amelyet egy vagy több ingatlan (vagy egyéb vagyontárgyak) tőkeértékének és/vagy bérleti értékének meghatározását (becslését) tartalmazza, és magával a konkrét értékeléssel kapcsolatos információkat is közli. Általában hosszabb és részletesebb, mint az értékbecslési bizonyítvány (más szóhasználatban értéktanúsítvány), bár néha azzal egyenrangúként használják.

értékbecslés dátuma [valuation date ] Lásd: ÉRTÉKBECSLÉS DÁTUMA.

értékbecslés [valuation] 1. Az az eljárás, amely során ingatlan vagy egyéb vagyontárgy értékét, vagy árát értékeli, mérik fel, egy előre meghatározott célból valamilyen jövőbeli időtávra becslést készítenek. A leggyakoribb értékelési célok: bérbeadás, vásárlás, eladás, könyvvizsgálat, besorolás vagy rangsorolás (egy hálózaton vagy egy portfolión belül), kötelező megvásárlás, vagy adózás szempontjai szerint. Az értékelési/értékbecslési cél és a fontosabb ér- tékelési körülmények határozzák meg azokat a feltételeket és tényeket, amelyek alkalmasak és helyénvalóak az eljárás (szakértői munka) elvégzésére. 2. Nyilatkozat, általában írásos, amely megállapítja az értékelés/értékbecslés körülményeit, feltételezéseit, számításokat és az azokból eredő értéket vagy értékeket. 3. Az ingatlanszakmai köznyelvben az az érték, amelyet egy értékelési vagy értékbecslési eljárás során kapnak. Lásd: ÉRTÉKBECSLÉS DÁTUMA; ALÁÍRÁSI DÁTUM; ÉRTÉKBECSLÉSI BIZONYÍTVÁNY; ÉRTÉKBECSLÉSI BESZÁMOLÓ/JELENTÉS.

értékbecslő Az értékbecsléseket (értékeléseket) elkészítő személy. Ez a kifejezés elsősorban az USA-ban használatos, míg Európa számos országában a „valuer”

érték alternatív használatban Ez az értékfajta mint fogalom leggyakrabban a legmagasabb és legjobb használat vizsgálata során fordul elő. Különbözik attól az értéktől, amelyet az adott vagyontárgy jelenlegi használata mellett képvisel, és azt az értékét testesíti meg, amelyet a vagyontárgy javasolt használata vagy akár újrafejlesztés utáni használata jelent. Ennek az alternatív vagy javasolt használatnak természetesen mindig összhangban kell lennie az aktuális vagy valószínű [építési] övezeti előírásokkal, az adott körzetben engedélyezett/engedélyezhető fejlesztésekkel (ld. S4.69-S4.76).

érték [value]

- Az az ár, amely ingatlan vagy valamilyen más vagyontárgy esetében értékesítés során az ésszerűség szabályai szerint elvárható adott időben meghatározott célból, vagy különleges körülmények között kialakul a piaci szereplők között.

- ingatlan vagy egyéb vagyontárgy becsült értéke egy előre meghatározott célból a piac egy meghatározott szereplőjének szempontjai szerint. Lásd: ÉRTÉKBECSLÉS.

értékcsökkenés vagy amortizáció [depreciation]

- Értékelés/értékbecslés során szakértő által meghatározott vagy becsült értékcsökkenés számszerűsítése: Fizikai vagyontárgy (építmény, épület, gép és berendezés, stb.) értékének csökkentése valamilyen elavulás, állapotbeli romlás vagy egyéb tényezők következtében: (1) fizikai állapotromlás, (2) erkölcsi-funkcionális avulás; (3) gazdasági értékvesztés.